Een nieuw jaar, nieuwe regels. Eerder zette IEX voor u 30 veranderingen in 2025 voor uw portemonnee op een rij. In dit tweede deel lichten we 12 belangrijkste wijzigingen voor uw vermogen voor u uit. We hebben het dan natuurlijk over uw beleggingen, maar ook over de eigen woning: deze vormt voor veel Nederlanders immers het belangrijkste vermogensbestanddeel.

1. Vermogensbelasting: vrijstelling iets omhoog

Over uw vermogen op 1 januari (de peildatum) moet u belasting betalen in box 3 van de inkomstenbelasting. Althans, voor zover dat vermogen uitkomt boven de vrijstelling (ook wel heffingvrij vermogen genoemd). Deze vrijstelling gaat komend jaar iets omhoog, van €57.000 naarr €57.684.

2. Aanpassing fictief rendement box 3: beleggers betalen netto 2,11%

Hoeveel vermogensbelasting u verschuldigd bent, hangt af van de verdeling van uw vermogen over verschillende categorieën. Per categorie geldt een fictief rendement. Beleggers komen er in dat opzicht een stuk minder gunstig van af dan spaarders, omdat wordt gerekend met een hoger fictief rendement.

In 2025 worden deze cijfers aangepast. Voor 'beleggingen en andere bezittingen' (zoals aandelen, obligaties, een tweede woning en cryptovaluta) rekent de Belastingdienst komend jaar met een fictief rendement van 5,88%. Dat is iets lager dan nu (6,04%). Voor tegoeden op spaar- en betaalrekeningen geldt in 2025 een fictief rendement van 1,44%. Dat is meer dan nu (1,03%).

Over dat rendement wordt komend jaar 36% belasting geheven, evenveel als in 2024. Dat betekent dat:

- beleggers in 2025 netto 2,11% belasting betalen over hun vermogen

- spaarders zijn netto 0,51% kwijt

3. Mes in het belastingvoordeel op groene beleggingen

Beleggen in een groenfonds (een door de Belastingdienst erkend fonds dat deelneemt in projecten voor milieubescherming) levert tweeledig belastingvoordeel op, maar die regeling wordt komend jaar behoorlijk uitgekleed. U maakt aanspraak op:

- een aparte vrijstelling voor de vermogensbelasting van €26.312 (of €52.624 met een fiscale partner). Dat was in 2024 nog €71.251

- een korting op de te betalen belasting van 0,1% over het saldo op deze groenrekening tot €26.312 (of het dubbele bij fiscaal partnerschap). In 2024 was die heffingskorting nog 0,7%.

4. Streep door FBI-regime voor vastgoedbeleggingen

Een domper voor vastgoedbeleggers: vanaf 1 januari 2025 vervalt het fiscaalvriendelijke FBI-regime. Een fiscale beleggingsinstelling (FBI) kan dan niet langer direct in Nederlands vastgoed beleggen. Gebeurt dat toch, dan moet over vastgoed in Nederland 25,8% vennootschapsbelasting worden betaald.

Lees hier het complete overzicht: De 30 belangrijkste veranderingen voor uw portemonnee in 2025

5. Eigen woning: hogere grens startersvrijstelling overdrachtsbelasting

Wie een huis koopt, moet over de woningwaarde 2% overdrachtsbelasting betalen. Woningzoekenden tussen 18 en 35 jaar zijn hier onder voorwaarden van vrijgesteld. Deze tegemoetkoming is eenmalig en geldt alleen voor woningen tot een bepaalde waarde.

Vanaf 1 januari 2025 gaat deze woningwaardegrens omhoog van €510.000 naar €525.000, en dat is gunstig. Koopt u een huis samen met een partner die ouder is dan 35 jaar, dan betalen jullie over zijn of haar deel wel 2% overdrachtsbelasting.

Lees ook vooruitblik Jos Koets: Woningmarkt in 2025

6. Meer hypotheek bij loonstijging

De hoogte van de hypotheek die u kunt afsluiten hangt af van diverse factoren, zoals uw inkomen, de hoogte van de hypotheekrente, lopende leningen en het energielabel van de woning. Maar ook van de hypotheeknormen, die elk jaar worden vastgesteld door het Nibud. Deze normen moeten voorkomen dat huizenkopers meer lenen dan verantwoord is.

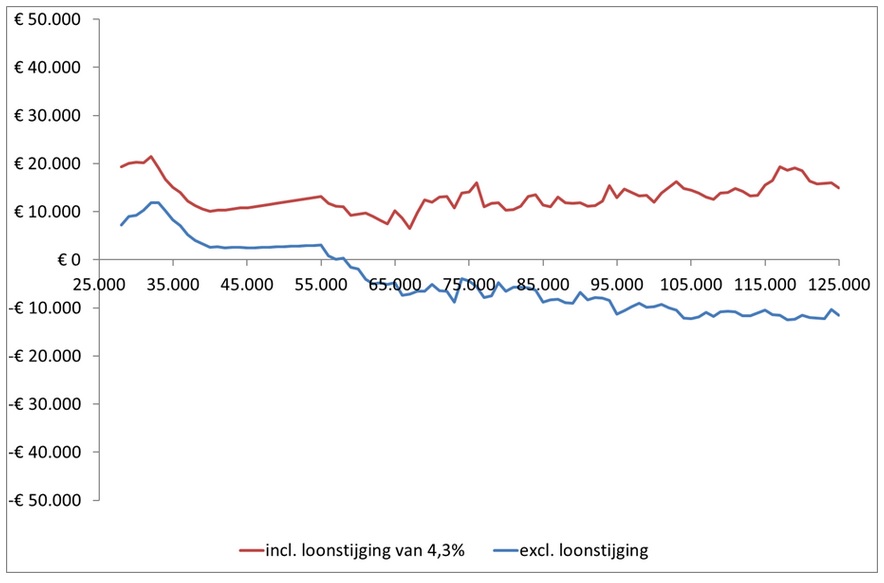

Wie in 2025 een loonsverhoging van 4,3% krijgt (de gemiddelde stijging van de CAO-lonen die het Centraal Planbureau in 2025 verwacht), kan een iets hogere hypotheek krijgen dan in 2024. Blijft uw salaris gelijk, dan daalt de leencapaciteit voor huishoudens met een inkomen vanaf €60.000 per jaar ten opzichte van 2024.

In de onderstaande grafiek kunt u zien hoeveel een huishouden kan lenen voor een huis met de verwachte loonstijging van 4,3% (rode lijn) en zonder loonstijging (blauwe lijn).

7. Alleenstaanden mogen meer lenen voor aankoop woning

In 2024 konden alleenstaanden een extra bedrag van €16.000 lenen om een woning te kopen. Komend jaar gaat dit bedrag omhoog naar €17.000.

8. Studieschuld weegt zwaarder mee in hypotheek

In 2025 wordt de zogeheten bruteringsfactor voor studieschulden iets verhoogd. Dat betekent dat een studieschuld zwaarder meetelt bij het berekenen van uw maximale hypotheek. Ex-studenten met een forse studieschuld kunnen dus volgend jaar waarschijnlijk een minder hoge hypotheek krijgen dan nu.

9. Leengrens NHG-hypotheek gaat omhoog

Een lening met Nationale Hypotheekgarantie (NHG) is gunstig. U geniet rentevoordeel èn heeft een vangnet als u de hypotheeklasten niet meer kunt betalen, als gevolg van een nare gebeurtenis, zoals een echtscheiding, arbeidsongeschiktheid of het verlies van uw baan.

Het grensbedrag om hiervoor in aanmerking te komen gaat in 2025 omhoog van €435.000 naar €450.000. Wilt u energiebesparende maatregelen meefinancieren, dan geldt straks een hogere grens van €477.000 (tegen €461.100 nu).

10. ... en afsluitpremie omlaag

Zoals gezegd betaalt u minder hypotheekrente met een lening met NHG. Hier staat wel tegenover dat u bij het afsluiten een extra bedrag moet neertellen. Deze afsluitpremie gaat in 2025 omlaag naar 0,4% (tegen 0,6% nu). Een NHG-hypotheek wordt daarmee goedkoper en dat is natuurlijk gunstig.

Overigens komen mogelijk meer huizenkopers met een flexibel inkomen in aanmerking voor een hypotheek met NHG.

11. Eigenwoningforfait blijft 0,35% voor meeste woningen

Huizenbezitters die geen (vrijwel) volledig afgeloste hypotheek hebben, moeten voor hun huis een bedrag bij hun inkomen optellen: het eigenwoningforfait. Dit is een percentage van de WOZ-waarde van uw woning. Voor de meeste woningen (met een WOZ-waarde van €75.000 tot €1.310.000) bedraagt het eigenwoningforfait 0,35%. Dat tarief blijft gelijk.

... maar grens 'villabelasting' omhoog

Eigenaren van duurdere woningen, betalen meer: in de volksmond 'villabelasting' genoemd. De drempel voor het verhoogde eigenwoningforfait gaat in 2025 omhoog van €1.310.000 naar €1.330.000. Heeft u een woning met een WOZ-waarde die hoger is dan €1.330.000, dan geldt komend jaar een eigenwoningforfait van €4.655 + 2,35% van de waarde van de woning boven die €1.330.000. Dat is nu nog € 4.585 + 2,35% van de waarde van de woning boven €1.310.000.

12. Verdere afbouw 'Wet-Hillen'

Huizenbezitters die hun hypotheek volledig of grotendeels hebben afbetaald waren voorheen volledig vrijgesteld van het eigenwoningforfait, aangezien zij niet of nauwelijks hypotheekrente kunnen aftrekken: een regeling die bekendstond als de Wet-Hillen.

Deze regeling wordt sinds 2019 in dertig jaar met 3,3 procentpunt per jaar afgebouwd. Dit betekent dat u komend jaar een vrijstelling krijgt van 76,67% van het saldo van het eigenwoningforfait en een eventuele hypotheekrenteaftrek. Nu is dat nog 80%. In uw belastingaangifte over 2025 moet u dus 23,33% van het eigenwoningforfait opgeven en daar belasting over betalen.

Lees meer over geldzaken: