Het zal veel beleggers niet zijn ontgaan: het omvallen van één financiële onderneming dreigt andere partijen in de vrije val mee te trekken. Daarmee verspreidt zich na de de grote financiële crisis in de jaren 2007 en 2008 wederom een schokgolf over de wereldwijde beurzen. Beleggers doen er goed aan zich te vergewissen van de blootstelling die ze hebben aan de financiële sector.

Nadat het financiële systeem vijftien jaar geleden wankelde en alleen door fors ingrijpen van centrale banken en overheden overeind kon worden gehouden, zijn de balansen en het risicobeheer van banken sterk verbeterd. Het heeft echter niet kunnen voorkomen dat de geschiedenis zich lijkt te herhalen. De vraag is alleen in welke mate.

Reddingsboei

Het failliet van de Amerikaanse Silicon Valley Bank was in dit geval de dominosteen die de kettingreactie in gang zette. Inmiddels heeft een Amerikaans bankenconsortium onder leiding van JP Morgan Chase de reddingsboei naar het eveneens Amerikaanse First Republic Bank uitgeworpen en redt de Zwitserse UBS zijn landgenoot Credit Suisse middels een overname.

Intussen hebben de centrale banken van de VS, Canada, Japan, het VK en Zwitserland uit voorzorg extra leenmogelijkheden voor banken opengesteld. In een sector waarin vertrouwen een uitermate grote rol speelt, blijft het echter moeilijk voorspellen of er nog een volgende partij om zal dreigen te vallen en zo ja, welke dat zal zijn.

Kijk niet alleen naar de sectorallocatie

De recente ontwikkelingen noopt beleggers daarom om met gezwinde spoed de portefeuilleblootstellingen van hun beleggingsfondsen na te lopen om zich ervan te verzekeren dat ze de positionering comfortabel vinden. Daarbij is het niet voldoende om enkel naar sectorallocaties te kijken, maar is een gedetailleerder beeld nodig.

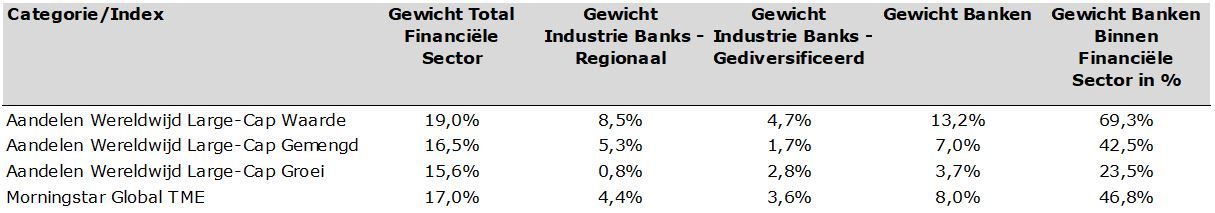

Onder andere omdat de blootstelling aan de financiële sector tussen fondsen met verschillende beleggingsstijlen helemaal niet zoveel verschilt, maar de invulling daarvan wel degelijk een andere voorkeur binnen de sector kan vertegenwoordigen. Financiële bedrijven vormen een belangrijke sector en hebben binnen bijvoorbeeld een wereldwijde aandelenindex als de Morningstar Global TME-index een gewicht van net geen 17%.

Fondsen in de Morningstar-categorie Aandelen Wereldwijd Large-Cap Waarde hebben met een gemiddelde weging van 19% een overweging ten opzichte van die index, maar ook onder fondsen binnen de Morningstar-categorie Aandelen Wereldwijd Large-Cap Groei speelt de sector een belangrijke rol: het gemiddelde gewicht is daar meer dan 15%.

Regionale banken en gediversificeerde banken

Interessanter wordt het wanneer de invulling van die sectorallocatie wordt bekeken, bijvoorbeeld op industrieniveau. Zo zijn banken veruit het belangrijkst, waarbij onderscheid wordt gemaakt tussen regionale banken en gediversificeerde banken. In de eerste eerste industrie groep vallen Silicon Valley Bank en First Republic Bank en in totaal vertegenwoordigen regionale banken 4,28% van de Morningstar Global TME-index. Gediversificeerde banken zijn goed voor 3,51% van deze index en hiertoe behoort Credit Suisse. De sector bestaat verder uit 13 andere industriegroepen, waarvan levensverzekeraars de grootste zijn met een gewicht van 1,81%.

Banken zijn goed voor 8,0% van de Morningstar Global TME-index. Onder waardefondsen vertegenwoordigen ze echter gemiddeld meer dan 13%, oftewel bijna 70% van de totale allocatie naar de financiële sector. De kans dat een fonds in deze categorie geraakt wordt door de huidige ontwikkelingen in de bankensector is daardoor relatief groot.

Onder groeifondsen blijkt die situatie heel anders. Hier is de blootstelling aan banken slechts 3,7%, oftewel 23,5% van de totale allocatie naar de financiële sector. In plaats van in banken beleggen groeifondsen over het algemeen meer in effectenbeurzen, creditcardmaatschappijen en verzekeraars.

Klik op de afbeelding voor een grotere weergave.

Vijf fondsen met de hoogste allocatie naar banken

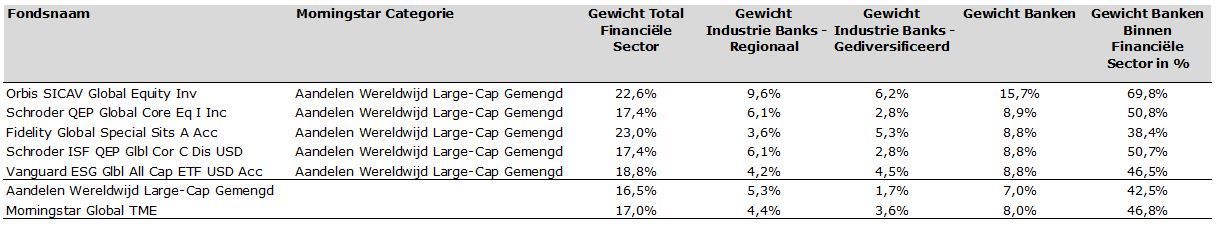

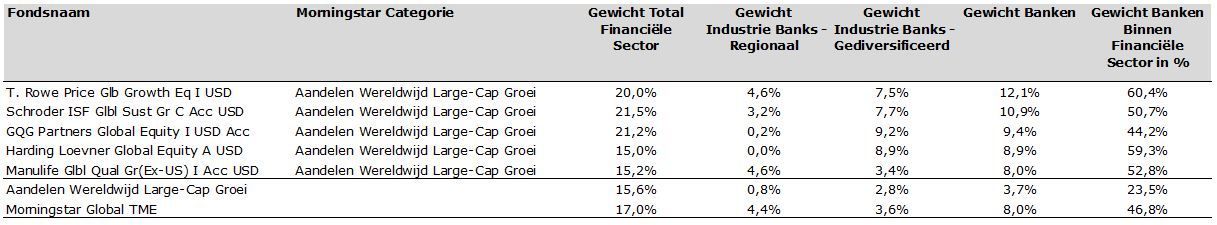

Door deze lens kan er ook op fondsniveau worden gekeken. In de onderstaande tabellen worden per Morningstar-categorie (voor wereldwijde Large-Capfondsen) de vijf fondsen die worden gevolgd door Morningstar-analisten met de hoogste allocatie naar banken weergegeven.

Onder de waardefondsen heeft Schroder ISF Global Recovery de grootste blootstelling aan de bankenindustrie. Het heeft echter geen enkele bank in portefeuille die op dit moment in moment in de problemen verkeert. Van de vijf fondsen heeft geen enkel fonds een positie in Silicon Valley Bank of First Republic Bank.

Dodge & Cox Worldwide Global Stock is het enige fonds met een positie in Credit Suisse, maar met een gewicht van 0,39% is de schade te overzien. Daarnaast heeft het fonds een meer substantiëlere positie van 1,93% in UBS, dat dit jaar ook een stevige duikeling in de aandelenkoers te verwerken kreeg. Ook Artisan Global Value heeft een positie in dat aandeel, en wel met een aanzienlijk gewicht van 4,69%.

Orbis SICAV Global Equity springt er qua portefeuilleweging voor banken uit onder de gemengde fondsen met een totale allocatie van 15,7%. Onduidelijk is of het fonds posities aanhoudt in de genoemde banken, omdat de meest recente portefeuilledata die Morningstar bezit van het fonds dateren van eind september 2022. Op dat moment zaten de genoemde banken niet in de portefeuille. De overige fondsen in het lijstje zijn licht overwogen in de bankenindustrie in vergelijking met de wereldindex.

Schroder QEP Global Core Equities heeft een kwantitatieve benadering met een zeer gespreide portefeuille van bijna 500 aandelen. Alleen UBS is daarin terug te vinden met een gewicht van 33 basispunten. Het indexfonds van Vanguard telt niet minder dan 5866 posities waaronder 414 banken.

Het is daarom niet geheel verwonderlijk dat Silicon Valley Bank (gewicht 0,03%), First Republic Bank (gewicht 0,05%), Credit Suisse (gewicht 0,02%) en UBS (gewicht 0,12%) onder deze namen terug te vinden zijn, maar door de geringe gewichten valt ook hier de directe schade mee.

De fondsen in het overzicht van de Morningstar-categorie Aandelen Wereldwijd Large-Cap Groei hebben een opvallend hoge weging in banken; in vier van de vijf gevallen betreft het zelfs een overweging versus de Morningstar Global TME-index.

En wellicht tegen de verwachting in treffen we juist binnen deze categorie een fonds aan met een relatief grote blootstelling aan de getroffen banknamen. Harding Loevner Global Equity heeft namelijk een positie in zowel Silicon Valley Bank (gewicht 1,85%) als First Republic Bank (gewicht 2,66%). Dit terwijl de overige vier fondsen geen enkele blootstelling hadden aan de vier eerder genoemde banken.

Ronald van Genderen, CFA

is fondsanalist bij Morningstar Benelux